承租方支付的租房税款计入哪个科目:

【导读】:承租方支付的租房税款计入哪个科目?如果是承租方负担房租的话,可以将其计入营业外支出科目,在税后净利润中列支。

承租方也只能作成本费用科目核算,具体的介绍的资料大家可以阅读下文。

承租方支付的租房税款计入哪个科目?:租赁房屋租金产生的税金,属于出租方负担,如果由承租方负担,则其只能列为营业外支出,在税后净利润中列支。

1、根据《营业税暂行条例》和《房产税暂行条例》规定,租赁房屋产生的税金主要是营业税,房产税及营业税金附加;

这些税金的产生是因为出租房屋及房产本身,所以税金是向出租方征收的;

2、承租方只能以租凭发票计入成本费用科目;

3、当承租方支付税金,因其税金是代出租方支付的,如果可以在租金中扣除,则可入其他应收款科目,支付租金时扣除代付的税金冲抵其他应收款,余额才予以支付;

如果不能从租金中扣除,则承租方只能在税后利润中支付,所以只能计入营业外支出,并在所得税汇算清缴时予以调增所得税(即税后利润列支)

个人出租房屋的如何计税?:个人出租不动产(不含住房)按照5%的征收率计算增值税应纳税额,向不动产所在地主管税务机关申报纳税;

个人出租住房,按照5%的征收率减按1.5%计算增值税应纳税额,也是向不动产所在地主管税务机关申报纳税。

个人出租住房的,应纳增值税税款=含税销售额÷(1+5%)×1.5%;

出租非住房,应纳增值税税款=含税销售额÷(1+5%)×5%。

承租方支付的租房税款计入哪个科目?整体上来说,租赁房屋产生税金应当由出租房出,如果是承租方出税金的,应该计入营业外支出科目处理。

承租方也可以做成本费用科目核算,如果你看完后还有什么不懂的地方可以来会计学堂学习,这里会有专业的会计老师给你解答的,一定会有所收获的。

一、出租房交税出租房屋所获得的租金需承担的税费明细

居民家庭出租房屋所获得的租金需承担的税费明细如下:

- 增值税为1.5%,附加税按当地适用税率执行;

- 房产税为4%;

- 印花税为0.1%;

- 个人所得税为10%,计算基数为租金收入减去上述已交税金、再减去800或20%后计算个人所得税。

计算可得,名义税率达到15.6%以上!

(啊,放错图了,换一张:)

二、房租的会计分录怎么做

房租的会计分录怎么做是会计工作中的常见问题,也是会计实务操作中必须掌握的内容。

想必大家在日常生活中对于房租并不会陌生。

房租的会计分录涉及了三个月的房租及一季度付一次的相关会计分录。

来跟随会计网一同了解下吧!

房租的会计分录: 1、三个月的房租的会计分录怎么做?: 借:预付账款

贷:现金或银行存款

借:管理费用——租赁费

贷:预付账款

原来的会计科目中有待摊费用,现在没有这个科目了,只能走预付账款了。

2、房租费一季度付一次怎么做会计分录?: 付下季度房租,付款:

借:其他应付款

贷:现金

下季度,第一个月:

借:管理费用

贷:其他应付款

下季度,第二个月、第三个月,相关会计分录同第一月。

收房租的会计分录怎么做?: 1、确认收入:

借:应收账款

贷:其他业务收入

应交税费——应交增值税(销项税额)

2、计提相关税金:

借:税金及附加

贷:应交税费——应交城建税

3、计提折旧:

借:其他业务成本

贷:累计折旧

4、收到房租的会计分录:

借:银行存款或库存现金

贷:应收账款

支付一年房租会计分录怎么做?: 在一次性付一年房租时:

借:预付账款——房租

贷:库存现金/银行存款

每月摊销时:

借:管理费用——房租

贷:预付账款

计提租金的会计分录怎么做?: 1、计提的厂房租金,会计分录如下:

借:制造费用

贷:应付账款

支付时:

借:应付账款

贷:银行存款

2、如果是员工宿舍的租金,相关会计分录如下:

借:生产成本(制造费用、管理费用等)

贷:应付职工薪酬——非货币性

福利支付时:

借:应付职工薪酬——非货币性福利

贷:银行存款

如果是商业企业:

借:管理费用

贷:其他应付款

和主营业务收支有关的往来才在“应收(付)帐款”中反映:

借:管理费用——房租

贷:预提费用——房租

新会计制度规定,企业经营发生的房屋租赁费一般通过"预付账款"科目分期摊销。具体会计分录如下:

借:管理费用——房屋租赁费(分期摊销数)

贷:预付账款——房屋租赁费

房租押金不退如何做会计分录?

以上就是关于房租的会计分录怎么做的全部介绍,希望对大家有所帮助。

会计网后续也会更新更多有关房租会计分录的内容,请大家持续关注!

来源于会计网,责编:慕溪

三、税局提示出租住房咋缴税一文看懂收藏备用

小编的邻居孙大爷抱孙子啦!唯一的儿子在国外,孙大爷决定出国去带孙子,临走前,孙大爷把自己的住房租给了一家公司,该公司要求开具增值税专用发票,这可让孙大爷犯了难,向小编求助。小编我可是个热心宝宝,来,咱给孙大爷算一算!

个人出租住房所涉及税种繁多,每个税种的税率、计算方法、征税对象、扣除项目和纳税期限等都有所不同,小编帮孙大爷整理了一下,共涉及增值税、城市维护建设税、个人所得税、房产税、城镇土地使用税、教育费附加、地方教育附加、印花税等税费,孙大爷房子的租金是每年50000元,别着急,我们一个一个来算。

增值税:国家税务总局关于发布《纳税人提供不动产经营租赁服务增值税征收管理暂行办法》的公告(2016年第16号第四条):其他个人出租不动产(不含住房),按照5%的征收率计算应纳税额,向不动产所在地主管地税机关申报纳税。其他个人出租住房,按照5%的征收率减按1.5%计算应纳税额,向不动产所在地主管地税机关申报纳税。

政策依据

孙大爷要缴纳的增值税为:50000÷(1+5%)×1.5%=714.29元:Tips

个人出租住房时,应纳税款=含税销售额÷(1+5%)×1.5%:个人出租非住房时, 应纳税款=含税销售额÷(1+5%)×5% :开具增值税专用发票,不享受月销售额不超过3万元的企业或非企业性单位暂免征收增值税优惠。

:城市维护建设税:《中华人民共和国城市维护建设税暂行条例》(2011修订)第三条规定,“城市维护建设税,以纳税人实际缴纳的消费税、增值税、营业税税额为计税依据,分别与消费税、增值税、营业税同时缴纳。

政策依据

孙大爷要缴纳的城市维护建设税为:714.29×7%=50元:Tips

纳税人所在地在市区的,税率为7% :纳税人所在地在县城、镇的,税率为5%:纳税人所在地不在市区、县城或镇的,税率为1%:房产税:根据《财政部、国家税务总局关于廉租住房经济适用住房和住房租赁有关税收政策的通知》(财税〔2008〕24号)第二条第(三)项规定:“对个人出租住房,不区分用途,按4%的税率征收房产税。

政策依据

孙大爷要缴纳的房产税为::(50000-714.29)×4% =1971.43元:Tips

个人出租住房房产税从租计算的公式为: 应纳税额=(租金收入-实缴增值税额)×4% :个人所得税:《财政部 国家税务总局关于廉租住房经济适用住房和住房租赁有关税收政策的通知》(财税〔2008〕24号):对个人出租住房取得的所得减按10%的税率征收个人所得税。

《关于营改增后契税、房产税、土地增值税、个人所得税计税依据问题的通知》(财税〔2016〕43号):个人出租房屋的个人所得税应税收入不含增值税,计算房屋出租所得可扣除的税费不包括本次出租缴纳的增值税。

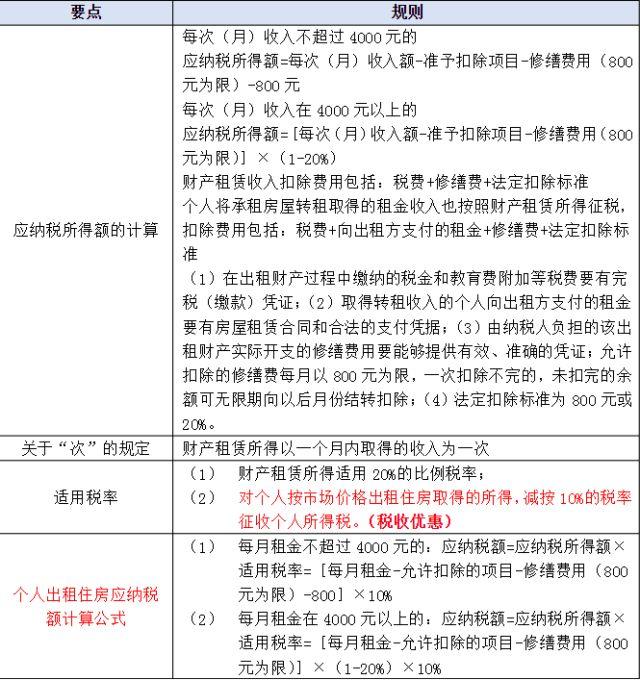

个人出租住房按照“财产租赁所得”项目计征个人所得税,具体计算公式及适用税率见下表:

政策依据

孙大爷每次(月)收入所得额为::(50000-714.29-50-1971.43)÷12=3938.69<

4000:财产租赁所得,每次(月)收入不超过四千元的,减除费用八百元为应纳税所得额。

:孙大爷要缴纳的个人所得税为::(3938.69-800)×10%×12=3766.43元:城镇土地使用税:根据《财政部、国家税务总局关于廉租住房经济适用住房和住房租赁有关税收政策的通知》(财税(2008)24号)第二条第(三)项规定:“对个人出租住房,不区分用途,免征城镇土地使用税。

政策依据

孙大爷不需要缴纳城镇土地使用税:教育费附加、地方教育附加:《财政部、国家税务总局关于扩大有关政府性基金免征范围的通知 》(财税〔2016〕12号):将免征教育费附加、地方教育附加、水利建设基金的范围,由现行按月纳税的月销售额或营业额不超过3万元(按季度纳税的季度销售额或营业额不超过9万元)的缴纳义务人,扩大到按月纳税的月销售额或营业额不超过10万元(按季度纳税的季度销售额或营业额不超过30万元)的缴纳义务人。

政策依据

孙大爷不需缴纳教育费附加、地方教育附加:印花税:根据《财政部、国家税务总局关于廉租住房经济适用住房和住房租赁有关税收政策的通知》(财税(2008)24号)第二条第(二)项规定,对个人出租、承租住房签订的租赁合同,免征印花税。

政策依据

孙大爷不需要缴纳印花税:投稿:禹城市地税局 杨学凯

审核:禹城市地税局 梁明顺