一、外贸企业的出口退税应该如何办理天府盛国际物流带你了解

一、什么是出口退税?

出口退税是指外贸企业需要销售收购货物的出口。

出口退税在多方面可以增强我国商品在国际上的竞争力,所以世界上有很多国家都有这项规定。

通过出口,我们的商品可以得到更多的平台进行发展、销售。

对外贸易是一种对国内经济上调的有效方法。

二、外贸企业如何办理出口退税?

通常情况下,外贸企业想要完成办理出口退税这项工作,就要了解一些出口退税这方面的内容的内容。

三、外贸企业出口退税计算方法

外贸企业“先征后退”的计算方法

①外贸企业以及实行外贸企业财务制度的工贸企业收购货物出口,在销售这部分环节上要增税值可以免征;

②在货物的成本这一方面,由于外贸企业在付货款的时候将增值税也付了,所以,在货物在出口之后,会按照退税计算将应有的退款再次退还给企业。

③征.退税之差计入企业成本。

④根据退税率计算公式可以计算出口退税。

四.外贸企业出口退税所需满足的条件

(1)企业一般都需要具有纳税的资格;

(2)企业需要有进出口经营权资质;

(3)企业需要有真实的外贸出口;

(4)企业需要给予增值税专用票单;

(5)企业需要提供增值税普通票单;

(6)企业需要有对应的外汇入账;

(7)企业需要提供出口报关需要的整套资料,包括企业提供的增值税专用票单、合同及委托书等。

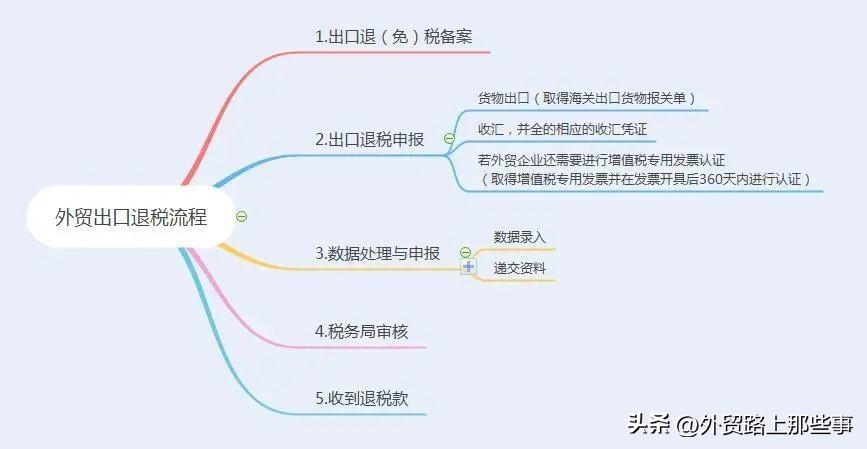

五.外贸企业出口退税流程

操作步骤大致如下:(1)申请一般纳税人资格登记;

(2)办理进出口经营备案;

(3)开立外币账户;

(4)出口退免税备案;

(5)报关物流(取得报关单及运输单据);

(6)确认收入(按照出口当月第一个工作日的汇率确认收入并申报免税收入);

(7)找供应商开具并取得进项增值税专用票单;

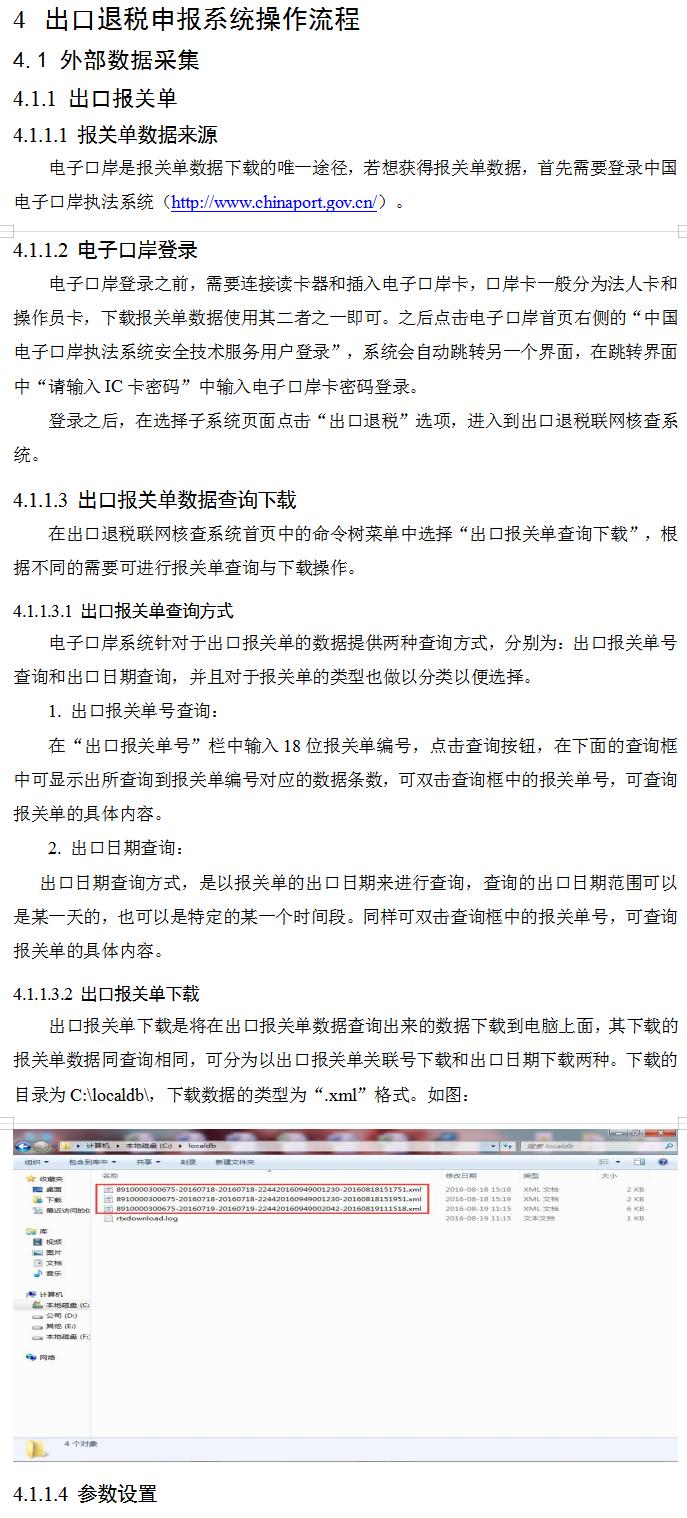

(9)退税申报系统数据申报(首次申报税务要核验经营场地及财务核算情况);

(10)提交纸质材料给税务局;

(11)税局审核(中途可能会对货商进行函调);

(12)审核通过;

(13)等待税款到账。

六、税务局审核与首次实地核查

当企业把资料递交给税务局完成之后,税务局受理企业出口退税申报后,要对交上的资料进行检查,当税务局告知检查通过了之后才可以退税。

注:刚创的新企业开始申报第一笔出口退税时,主管退税机关会对企业进行检查。

如果检查不过关,存在疑虑问题,需要发函进行调查

七.关于出口退税申报的操作流程:

(1)般申报需要两类文件:

一是出口文件(出口关单信)

二是进货文件(进货增值税发票)。

这两个文件原先是需要自己去递交给税务机关检查的,到现在就已经简化到只需要进货单。

但是录入申报的操作中还是要按照出口报关然后去录入申报信息。

(2)不过企业到最后可以掌握的是,报关之后,根据关单信息可以快速发出关单认证。

最后,很多人说出口退税有风险,其实不是发生在出口退税时,而是在出口退税之后。

尽管没有明确的法律规定在办理此类案件时,需要收集资料和证据,但税务机关不一定会认同。

根据我们的经验,针对资金回流的抗辩,应当关注案件的细节,关注每一页证据,千万不可一目十行。

所以要做好资料的收集和保管。

天府盛国际物流提供代理报关退税等增值服务www.tfs906.com

二、先征后退和出口退税的不同之处

“先征后退”是指对生产企业在货物报关出口并在财务上作销售的当期先按增值税有关规定征税,然后由企业凭有关退税单证按月报主管税务机关根据国家出口退税政策的规定办理退税。

先征后退和出口退税有什么不一样的呢?先征后退和出口退税的不同之处首先,是定义上的不同先征后退是指税务机关将增值税收入入库以后,按照税收优惠政策规定并由财政机关审核并返还已缴纳的增值税对按税法规定缴纳的税款。

先征后退与即征即退差不多,企业必须凭有关退税单证按月上报主管税务机关,税务机关按照出口退税优惠政策给予退税。

即征即退是指税务机关将增值税税收收入入库后,立刻退还,要由纳税人向税务机关申请,审核后才可退税,它的实质是一种特殊的减免税款的方式。

其次,是适用范围的不同先征后返主要适用于缴纳流转税的纳税人和个别缴纳企业所得税的纳税人先征后退适用于外贸企业以及实行外贸企业财务制度的工贸企业收购货物后出口即征即退适用于对属于增值税一般纳税人的家禽加工企业和冷藏冷冻企业加工销售禽肉产品的纳税人,并减免城市维护建设税和教育费附加退税时间和退税程序的区别即征即退:指税务机关将应征的增值税征收入库后,即时退还,由税务机关退还税款先征后退:与即征即退差不多先征后返:指税务机关正常将增值税征收入库,审核后,由财政机关退还税款。

其他减免增值税的含义1、直接免征:直接免征增值税,纳税人不必缴纳。

如销售残疾人专用品;

2、直接减征:按应征税款的一定比例征收,目前除了对简易征税的旧货规定了减半征收外,多是采用降低税率或按简易办法征收的方式给予优惠,还没有按比例减征的规定;

账务处理:①对于直接减免的增值税借:应交税金-应交增值税(减免税款)贷:补贴收入②对于企业实际收到即征即退、先征后退、先征税后返还的增值税借:银行存款贷:补贴收入直接减免增值税的账务处理:①、销售免税货物时借:银行存款贷:主营业务收入应交税金-应交增值税(销项税额)②、将进项税额在免税销售额与应税销售额之是分配,计算出免征的增值税额借:应交税金-应交增值税(减免税款)贷:补贴收入(年末将补贴收入并入企业应纳税所得额计算缴纳企业所得税)

三、为什么外贸企业要先征后退啊

这不过是对外贸公司出口退税的概念.实际上,外贸公司从生产厂家采购商品用于出口,和国内的普通采购是一样的,生产厂家都要为买方出具增值税发票, 而外贸公司所采购的商品在出口之后,可以凭增值税发票办理退税. 而在国内销售的商品则可以使用增值税发票抵扣应缴增值税.

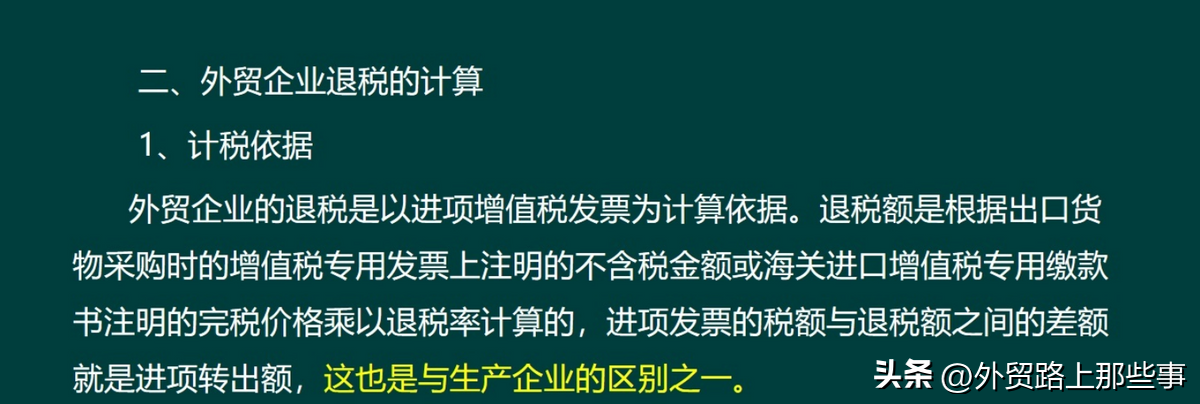

四、外贸企业出口退税怎么计算

货物出口以后,国家会把一部分已经缴纳的增值税退回给你,这就是传说中的退税。

退税退多少钱?根据你的产品类别,有不同的比率,退税怎么算呢,简单地说就是:不含税价×退税率,但要注意这里的不含税价,指的是增值税发票上显示的“税前价”。

主管退税的部门是税务局,没有增值税发票就拿不到退税,现在明白增值税发票的重要性了吧?那就是钱呵。

退税非常重要,因为这是一大笔钱,是做外贸的利润的主要来源。

目前出口退税的模式是“先征后退”,换言之即你要先交税13%,但是国家为鼓励出口,在你出口之后再把这13%退还给你。

你想啊,假如退税率是13%,你以含税价1000元买进的货物(税点13%,也就是不含税价884.96元),就算原封不动1000元卖给老外,你也能从国家那里拿到115元。

进一步说,你1000元拿到的货物,豁出去了900元倒卖给老外,“亏”了100元,可因为你能从国家那里拿到115元退税款,实际上还赚了15元,太有趣了。

事实上,由于现在市场竞争激烈,“亏本卖”在外贸的不少行业中几乎已经成为主流,靠的就是退税能补回来。

特别注意:以上的算法并不准确,因为企业还要上缴各种名目的税款,以上算法仅仅是粗略计算。

但是在经营过程当中,也会有各种费用进行抵扣(比如物流运输费、差旅费、接待费、办公用品费等等),企业实际交税的额度总体算下来一定会比13%要低(至于实际有多少,就看你家的财务本事了)。

这里简单化地讲解仅仅是“说明退税的大概意思,以得出一个概念:含税价买进的货物,即使你原封不动卖给国外客户,甚至更低一点价格卖,你也能赚钱,原因是国家给予的退税。

关于退税的常见问题

1.请问退税的价格是按照我从工厂的那个拿货价吗?比如我1000元从工厂拿的价,退税率是13%,要退税就是退这个1000元的13%?

对于贸易公司出口,增值税的计算依据是不含税价。

因此,要根据增值税发票上显示的金额(税前金额)来乘以退税率。

简便公式:进货含税价 ÷ 1.13 × 退税率

也就是说,如果增值税率为13%,退税率为13%, 进货含税价为1000, 则退税金额为:1000/1.13 × 13% = 115.04元

2.那么有的工厂不愿意开增值税发票的,他给我的价格就变成了884.96元,那么这个不含13%税的价格不就比退回来13%的价格还划算吗?

不含税就不会有增值税发票,而正规情况下按照国家规定没有增值税发票是无法办理退税的。

所以,当工厂以不含税价格卖货给你以后,你还得想办法从其它途径弄到增值税发票(这可是违法操作哟),最后花费算起来跟你用含税价进货不一定会低。

此外注意,虽然规定是13%的增值税,但是因为各地各行业有不同的税率或退返优惠或收税优惠,所以实际操作中企业往往并不需要真的缴纳13%的增值税,这样一来,不含税价也就不会真的比含税价低13%那么多了。

3.工厂不开发票的话,对我方是否有损害?

答:的确,实际操作中,很多小工厂是不开增值税发票给你的,因为他们没有取得开增值税发票的资格。

这种情况下也能操作,因为你可以从其它途径弄到等额的增值税发票。

所以,工厂不开票的,损害就是增加了你的工作量(当然也有法律风险哦)。